D’assurance-crédit

– Assurance de lettres de crédit confirmées / Assurance-crédit acheteur

- Insolvabilité du débiteur obligataire.

- Incapacité ou refus du Débiteur obligataire de payer à terme échu.

- L’inconvertibilité des devises et les restrictions de transfert imposées par le pays du débiteur obligataire.

- Expropriation, confiscation ou intervention préjudiciable du gouvernement dans les affaires du débiteur obligataire.

- Guerre ou troubles civils dans les pays du débiteur obligataire

- Protège le bilan contre les pertes découlant de risques commerciaux et non commerciaux (c.-à-d. politiques).

- Améliore l’adéquation du capital par l’allègement du capital.

- Optimise le bilan en éliminant le risque d’une partie du portefeuille.

- Transposition améliorée dans l’ICAAP et les techniques de CRM.

- Fournit une capacité additionnelle.

- Réduit les coûts du portefeuille du fait de l’utilisation de la notation de crédit d’une institution multilatérale très bien notée.

- Minimise les actifs non performants.

- Renforce le volume d’affaires

- Aide à structurer des mécanismes financiers conformes à la Chari’a.

- Banques / institutions financières domiciliées dans les pays membres de la SIACE.

- Banques / institutions financières domiciliées dans des pays non-membres appartenant à 50% au moins à la BID ou à des ressortissants d’un pays membre.

- Banques / institutions financières proposant des produits compatibles avec la Chari’a.

- Banques qui financent des exportations stratégiques vers des pays membres.

- Jusqu’à 7 ANS

COMMENT ÇA MARCHE

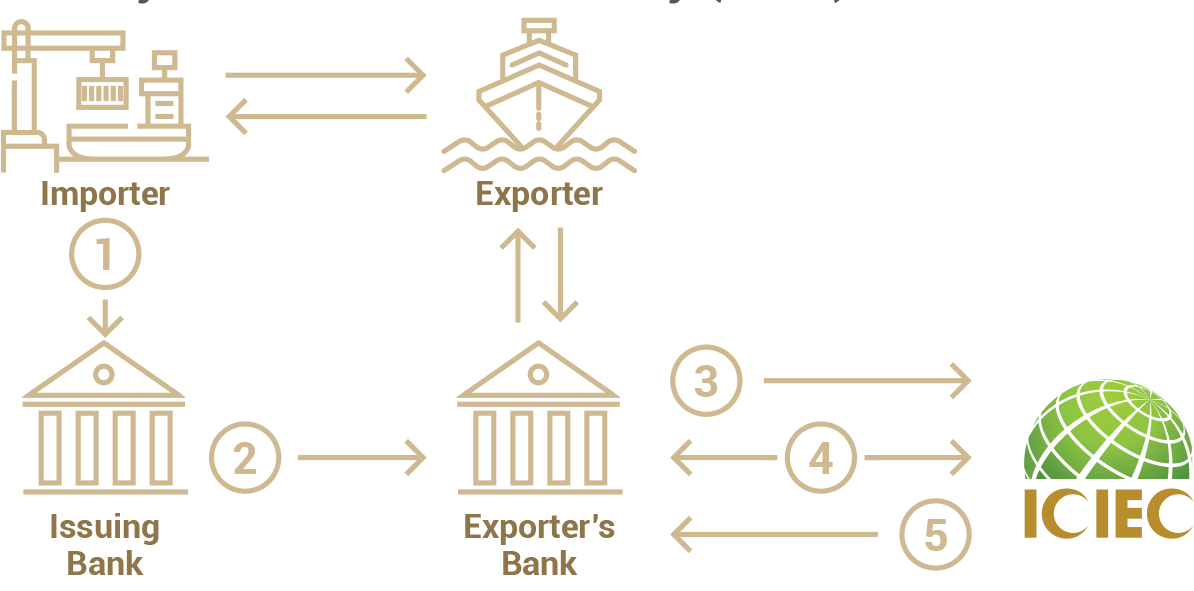

Police d’assurance du crédit documentaire (DCIP)

- L’importateur organise la délivrance de la L/C

- La banque émettrice délivre une L/C aux banques de l’exportateur.

- La banque de l’exportateur demande à la SIACE d’assurer la L/C. La SIACE assure la L/C jusqu’à concurrence d’un certain pourcentage (p. ex., 90 %). L’assuré doit conserver la partie non assurée pour son propre compte..

- En cas de non-paiement par la banque émettrice, la banque de l’exportateur dépose une réclamation et la SIACE verse une compensation (90 % de la perte)..

- La SIACE récupère le montant auprès de la banque émettrice et rembourse 10 % à la banque de l’exportateur.

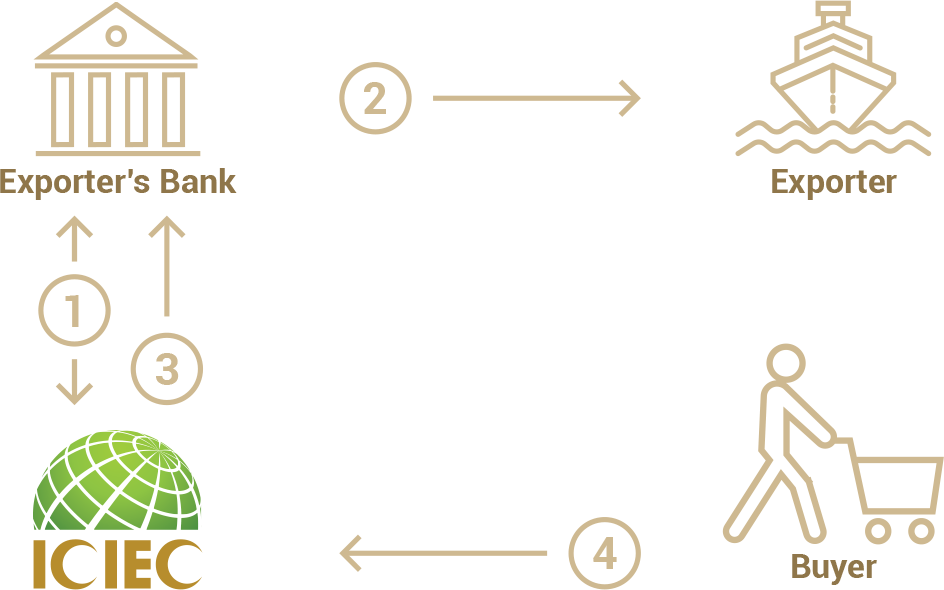

Bank Master Policy (BMP)

- La banque de l’exportateur conclut un contrat d’assurance (police d’assurance principale d’assurance bancaire) avec la SIACE jusqu’à concurrence d’un certain pourcentage (90 % par exemple) et verse une prime.

- La banque propose un financement islamique à l’exportateur avec le contrat d’achat comme garantie.

- Si l’acheteur ne paie pas, la banque dépose une réclamation auprès de la SIACE qui indemnise la banque jusqu’à concurrence de 90% de la perte.

- La SIACE récupère le montant auprès de l’acheteur et retourne la part non assurée de 10% à la banque.